Sudahkah Anda tahu cara membuat buku keuangan pribadi secara efisien? Sebagaimana kita tahu, mencatat semua transaksi keuangan selama periode tertentu adalah hal penting yang tidak boleh Anda lewatkan.

Dengan melakukan hal tersebut Anda akan lebih mudah untuk mencapai tujuan keuangan serta mewujudkan resolusi keuangan Anda di tahun ini.

Lantas, bagaimana sebaiknya kita membuat buku keuangan pribadi? Begini cara mudahnya!

1. Tujuan Keuangan

Setiap individu memiliki tujuan keuangan yang berbeda-beda. Hal ini dapat dipengaruhi dari adanya latar belakang yang berbeda, pengetahuan, budaya, lingkungan sekitar, sampai dengan pola asuh (parenting).

Salah satu hal yang perlu Anda pertimbangkan dalam cara membuat buku keuangan pribadi adalah dengan menentukan tujuan keuangan yang hendak dicapai. Meskipun setiap orang memiliki tujuan yang berbeda, secara umum tujuan keuangan meliputi beberapa hal berikut ini.

1.1. Mengatur Pengeluaran Secara Efektif

Cara membuat buku keuangan pribadi erat kaitannya dengan keinginan individu untuk mengatur keuangannya secara efektif dan lebih tertata. Dengan adanya buku keuangan pribadi segala bentuk transaksi yang terjadi akan terekam dan lebih mudah untuk ditelusuri, sehingga memungkinkan Anda untuk mengatur skala prioritas, mendahulukan pengeluaran yang paling penting, mengantisipasi gaya hidup hedonisme, memangkas pengeluaran yang tidak perlu, dan tentunya secara bertahap mampu mencapai tujuan finansial jangka panjang.

Baca Juga: Gaya Hidup Hedonisme: Definisi, Penyebab, dan Cara Mengatasinya

1.2. Menjamin Kecukupan Finansial

Tujuan keuangan yang paling mendasar sekaligus menjadi tujuan utama banyak orang adalah memastikan jika kebutuhan primer seperti makanan, tempat tinggal, dan pakaian dapat tercukupi. Inilah mengapa memiliki tujuan keuangan sangat penting agar Anda bisa fokus pada tujuan utama yang harus diraih, terutama bila Anda sudah berkeluarga dan memiliki anak.

Baca Juga: Cara Persiapkan Dana Pendidikan Anak Sejak Dini

1.3. Merdeka Finansial

Siapa yang tidak ingin merdeka secara finansial atau istilah lainnya financial freedom? Semua orang ingin mencapai tahap ini dimana mereka stabil secara finansial, diliputi rasa aman, dan tidak dipusingkan atas finansial dalam jangka panjang.

Baca Juga: 8 Cara Mencapai Financial Freedom Versi Terbaik dari Diri Sendiri!

1.4. Menambah Aset

Tujuan keuangan lainnya yakni menambah jumlah aset yang dimiliki. Kepemilikan aset sangatlah penting untuk menjaga stabilitas keuangan dan meningkatkan pendapatan atau kekayaan seseorang. Untuk melakukannya Anda dapat mencoba berbagai cara seperti membuka usaha kecil-kecilan, mencari passive income, menambah aset investasi, dan berbagai cara lainnya yang memungkinkan pendapatan atau kekayaan Anda bertambah.

Baca Juga: 23 Peluang Bisnis Paling Menjanjikan di Tahun 2023

1.5. Menyiapkan Dana Pensiun

Tujuan keuangan penting lainnya adalah menyiapkan dana pensiun untuk memastikan bahwa Anda dapat hidup dengan nyaman setelah pensiun. Jangan sampai masa tua Anda terbebani oleh hutang dan masih dipusingkan dengan mencari cara untuk mendapatkan pendapatan tambahan.

Baca Juga: Pensiun Dini: Cara, Syarat, dan Ide Usaha Setelah Pensiun

1.6. Mencapai Tujuan Finansial Jangka Pendek

Manusia adalah makhluk sosial yang secara naluriah memiliki keinginan, baik itu jangka pendek maupun jangka panjang. Dengan adanya tujuan tersebut, Anda bisa memotivasi diri sendiri untuk mengelola finansial pribadi lebih baik lagi. Inilah mengapa Anda perlu mengetahui cara membuat buku keuangan pribadi.

Selain keenam tujuan keuangan di atas, Anda juga bisa menentukan tujuan lainnya sesuai dengan keinginan dan harapan yang ingin Anda capai di masa depan. Yang terpenting, pastikan tujuan yang ada tidak hanya hitam di atas putih, namun benar-benar Anda lakukan. Ingat, sedikit progress lebih baik ketimbang progress besar yang dilakukan secara tidak konsisten.

Baca Juga: 5 Jenis Laporan Keuangan dan Manfaatnya Untuk Bisnis

2. Tipe Laporan Keuangan Pribadi

Cara membuat buku keuangan pribadi selanjutnya yaitu menentukan tipe laporan keuangan pribadi yang akan Anda buat.

Laporan keuangan pribadi terdiri dari dua tipe yang bisa Anda pilih sesuai dengan kebutuhan. Antara lain yakni laporan keuangan neraca individu dan laporan arus kas individu. Agar Anda tidak salah dalam memahami perbedaan antara keduanya, mari kita simak penjelasan berikut.

Image Source: Pexels/Karolina Grabowska

2.1. Laporan Neraca Keuangan Pribadi (Individual Balance Sheet)

Tipe laporan berikut memuat informasi kekayaan pribadi seseorang dalam rentan waktu tertentu. Mulai dari aset, kekayaan bersih, hingga liabilitas.

Poin Penting yang Ada Pada Neraca Keuangan Pribadi

-

Aset

Aset adalah harta berharga yang dimiliki oleh individu dan dapat dikonversikan menjadi uang. Aset yang dimiliki oleh seseorang umumnya meliputi kas atau uang tunai, aset berwujud (tangible assets), aset tak berwujud (intangible assets), aset cair (liquid assets), aset pendapatan tetap (fixed-income assets), aset ekuitas (equity asset).

-

Liabilities

Liabilitas adalah kewajiban hutang yang perlu dibayarkan ke pihak lain sesuai dengan waktu atau periode yang telah disepakati antara kedua belah pihak. Beberapa contoh dari liabilitas antara lain yaitu cicilan KPR rumah, cicilan kendaraan bermotor, tagihan kartu kredit, dan pinjaman lainnya.

-

Net Worth / Kekayaan Bersih

Kekayaan bersih adalah seluruh kekayaan yang dimiliki oleh seseorang setelah dikurangi dengan nilai hutang yang ada.

2.2. Laporan Arus Kas Pribadi (Personal Cash Flow Statement)

Lain halnya dengan laporan neraca keuangan pribadi, laporan arus kas berisikan catatan keuangan seseorang mulai dari pemasukan hingga pengeluaran. Semuanya dimuat dengan lengkap dalam rentan waktu tertentu.

Laporan arus kas terbagi menjadi dua. Pertama yakni laporan arus kas masuk dimana laporan tersebut berisikan catatan pendapatan yang diperoleh oleh seseorang. Pendapatan ini dapat bersumber dari gaji bulanan, upah, deposito, dividen investasi, dan lain sebagainya.

Kedua yakni laporan arus kas keluar yang di dalamnya berisikan catatan pengeluaran seseorang dalam periode tertentu. Sebagai contoh pengeluaran untuk tagihan listrik, kredit motor, belanja bulanan, sewa rumah, uang makan, dan masih banyak lagi.

Poin Penting yang Ada Pada Arus Kas Individu

-

Cash Flow Masuk

Cash flow masuk merupakan catatan pemasukan yang terdiri dari berbagai jenis sumber pendapatan yang Anda miliki. Seperti gaji bulanan, passive income, freelance, dividen investasi, dan lain sebagainya.

-

Cash Flow Keluar

Berbanding terbalik dengan cash flow masuk, pada cash flow keluar, catatan yang ada berisikan transaksi pengeluaran selama periode tertentu. Pengeluaran yang ada dapat berupa uang makan, sewa tempat tinggal, cicilan KPR, dan masih banyak lagi.

-

Cash Flow Bersih

Cash flow bersih adalah catatan transaksi keuangan yang berisikan sisa pemasukan dari cash flow masuk dikurangi dengan cash flow keluar. Cash flow bersih dapat dikatakan positif jika terdapat selisih antara keduanya yang mana sisa dari cash flow masuk lebih banyak ketimbang dengan cash flow keluar.

Baca Juga: 8 Cara Menabung di Rumah dengan Mudah dan Efektif

3. Cara Membuat Buku Keuangan Pribadi

Setelah Anda mengetahui tipe laporan keuangan pribadi dan berbagai tujuan keuangan, simak tujuh cara membuat buku keuangan pribadi berikut ini ya!

3.1. Susun Rencana dan Tujuan Keuangan

Rencanakan tujuan keuangan Anda seperti ingin menabung Rp 5 juta dalam 3 bulan kedepan. Atau ingin berinvestasi sebesar 20% dari total penghasilan Anda per bulan. Setelah Anda menentukan tujuan keuangan Anda, susun rencana alokasi pengeluaran dan pemasukan Anda setiap bulannya, agar dapat terkendali.

3.2. Gunakan Notes di Handphone

Cara membuat buku keuangan pribadi dapat dilakukan secara ringkas melalui handphone. Gunakan fitur notes atau notepad untuk mencatat detail pengeluaran dan pemasukan sederhana agar dapat terkontrol.

3.3. Manfaatkan Excel atau Google Sheet

Jika Anda ingin membuat buku keuangan pribadi secara lebih detail dan rapi, Anda dapat menggunakan excel atau google sheet. Anda dapat membuat pos-pos keuangan yang berisi seluruh aset dan kewajiban yang harus dibayar. Melalui tools tersebut, perhitungan pengeluaran dan pemasukan keuangan Anda juga lebih mudah dan cepat.

3.4. Hitung Keseluruhan Daftar Aset

Setelah Anda membuat file excel atau link google sheet, Anda perlu menambahkan pos keuangan “Aset” yang berisi seluruh kekayaan yang dimiliki dan tidak hanya cash. Aset lain yang berbentuk selain cash misalnya adalah saham, reksadana, kendaraan bermotor, emas, dan lain-lain.

3.5. Hitung Keseluruhan Liabilitas atau Kewajiban yang Harus Dibayar

Cara membuat buku keuangan pribadi selanjutnya adalah dengan memasukkan pos keuangan “liabiltas” yang berisi kewajiban-kewajiban yang harus dibayar. Contoh instrumen liabilitas adalah segala jenis cicilan termasuk kartu kredit atau paylater jika ada, tagihan listrik dan air bulanan.

3.6. Hitung Net Worth atau Total Kekayaan Bersih

Setelah Anda membuat pos keuangan “Aset” dan “Liabilitas”, selanjutnya Anda dapat menghitung net worth atau kekayaan bersih yang Anda miliki. Rumusnya adalah jumlah aset dikurangi dengan jumlah liabilitas. Contohnya, jika Anda memiliki total aset sebesar Rp 100 juta dengan total liabilitas sebesar Rp 25 juta. Maka, net worth yang Anda miliki adalah Rp 75 juta.

3.7. Buat Catatan Arus Kas Harian

Cara membuat buku keuangan pribadi yang terakhir adalah dengan membuat laporan arus kas atau cash flow. Laporan arus kas berisi segala sumber penghasilan yang Anda miliki beserta pengeluaran rutin pada periode tertentu, misalnya pengeluaran setiap hari untuk makan, transport, dan lain-lain.

Laporan arus kas akan bersifat positif jika total pendapatan lebih besar daripada total pengeluaran. Sebaliknya, jika pengeluaran setiap bulan Anda lebih besar daripada penghasilan Anda per bulannya, laporan arus kas Anda akan bersifat negatif.

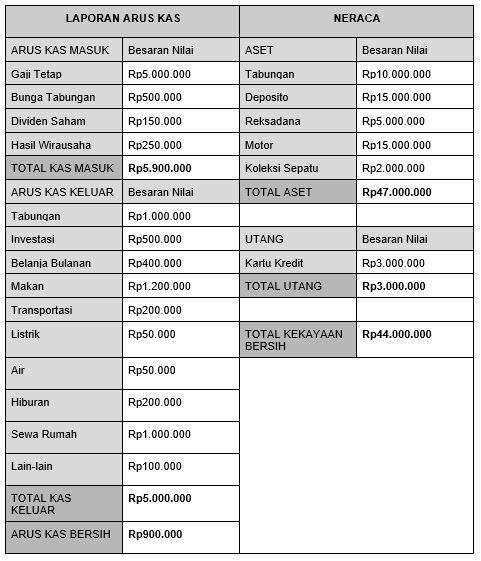

4. Contoh Buku Keuangan Pribadi

Dikutip dari OCBC NISP, berikut ini adalah contoh buku keuangan pribadi. Anda bisa menjadikan contoh ini sebagai referensi untuk membuat buku keuangan pribadi secara efisien.

Contoh Buku Keuangan Pribadi. Sumber: OCBC NISP

Sobat BFI, itulah pembahasa mengenai cara membuat buku keuangan pribadi dengan mudah dan efektif. Membuat buku keuangan memanglah tidak mudah, Anda perlu beradaptasi dan membangun kebiasaan baru. Meskipun begitu, jika Anda konsisten dan tulus melakukannya, Anda akan merasakan manfaatnya di kemudian hari.

Pinjaman Dana Mudah dan Aman

Butuh pinjaman dana cepat cair dan aman? BFI Finance hadir untuk Anda!

BFI Finance sudah terverifikasi OJK. Dengan mengajukan pinjaman di BFI Finance Anda akan memperoleh berbagai keuntungan. Diantaranya sebagai berikut.

BFI Finance adalah perusahaan yang melayani pinjaman multiguna jaminan bpkb motor, bpkb mobil, dan sertifikat rumah atau ruko

Temukan informasi menarik lainnya hanya di BFI Blog. Artikel terbaru setiap Senin-Jumat!